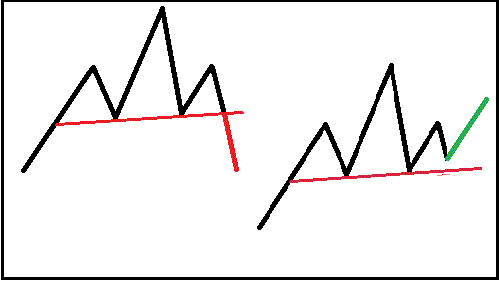

الگوی سر و شانه چیست ؟ الگوی سر و شانه در روند نزولی : الگوی Head and Shoulders از یک قله (شانه سمت چپ) و سپس یک قله بالاتر (سر) و سپس یک قله پایین دیگر (شانه راست) تشکیل شده است. یک قسمت حیاتی از الگو “خط گردن” است که با اتصال پایین ترین نقاط در پایین ترسیم می شود.

ویدیو اول :

شیب این خط می تواند بالا یا پایین باشد و خط مستقیم بودن آن لازم نیست. معمولاً ، وقتی قیمت ها در حال کاهش هستند، سیگنال قابل اطمینان تری برای برگشت روند صعودی به روند نزولی ایجاد می کند.

ویدیو دوم :

الگوی سر و شانه چیست ؟

الگوی واقعی سر و شانه ها خیلی اوقات اتفاق نمی افتد ، اما وقتی این اتفاق می افتد ، بسیاری از معامله گران فنی فکر می کنند که این نشانه ای از تغییر روند عمده روند اصلی است. الگوی استاندارد سر و شانه ها یک تنظیم نزولی و الگوی سر و شانه “معکوس” یک الگوی صعودی است.

الگوی نمودار سر و شانه که اغلب به عنوان قابل اطمینان ترین الگوی اصلی معکوس در نظر گرفته می شود ، توسط معامله گران مبتدی و باتجربه در حدس و گمان در بازارهای بورس و ارز استفاده می شود. مزیت این نمودار این است که مناطقی از سطح خطر و اهداف سود را نیز نشان می دهد.

اجزای الگو سر و شانه

آشنایی با الگوی Head and Shoulders در نمودارهای سهام و نمودارهای سهام دقیقاً همان اقدامات را به همراه دارد. این امر آن را به ابزاری همه کاره برای قرار دادن در هر استراتژی تجاری تبدیل می کند .

نمودار EURUSD روزانه . دامنه داده ها: از 27 نوامبر 2018 تا 2 آوریل 2020.

شانه چپ : گاوها قیمت ها را افزایش می دهند و به رکوردهای جدید می رسند. اما این اوج های جدید کوتاه مدت هستند و پس از آن قیمت ها کاهش می یابد.

سر : قیمت ها مدت طولانی عقب نشینی نمی کنند زیرا گاوها دوباره قیمت ها را عقب می کشند و این بار موفق می شوند و از اوج قبلی فراتر می روند. یک علامت رو به بالا قیمت ها دوباره کاهش یافت ، تا دوباره حمایت شود.

شانه راست : گاوها دوباره قیمت ها را افزایش می دهند ، اما این بار نتوانند به بالاترین سطح برسند. این یک نشانه بسیار نزولی است ، زیرا خرس ها به گاوها اجازه نمی دهند تا به یک قد جدید یا حتی یک برابر برسند. خرس ها قیمت ها را به سمت حمایت سوق می دهند (خط تأیید). این یک لحظه محوری است – آیا گاوها فشار دیگری را بالاتر می برند یا خرس ها موفق می شوند که حرکت را بالاتر ببرند.

گردن : با اتصال قیمت های پایین ثبت شده بین شانه چپ و سر – و سر و شانه راست ایجاد می شود. معمولاً این خط دقیقاً افقی نیست.

لیست زیر جزئیات ساده ای از نکات اصلی را هنگام تعیین الگوی سر و شانه نشان می دهد:

- جهت کلی بازار را با استفاده از عملکرد قیمت و شاخص های فنی تعیین کنید.

- رئوس سر و شانه ها را جدا کنید

- فاصله “سر” و “شانه ها” باید تا حد ممکن به فاصله مساوی نزدیک باشد

- خط گردن را در نقطه پایین بین “شانه ها” تعریف کنید – افقی ترجیح داده می شود اما اجباری نیست

اهمیت خط گردن در مدل سر و شانه

خط گردن کشیده شده برای الگو نشان دهنده سطح پشتیبانی است. نمی توان تصور کرد که شکل الگوی سر و شانه به پایان رسیده باشد مگر اینکه شکسته شده باشد و چنین شکستگی در حجم بیشتری رخ داده باشد یا نداشته باشد. نباید با بی دقتی متوجه شکستگی شد. اگر چنین وقفه ای بیش از سه تا چهار درصد باشد ، وضعیت خطرناکی ممکن است رخ دهد.

هنگامی که سهام با حجم کمی از خط گردن حرکت می کند ، ممکن است موجی به سمت بالا وجود داشته باشد ، اگرچه قطعی نیست ، اما مشاهده شده است که صعود معمولاً از سطح عمومی گردن بیشتر نمی شود و قبل از افزایش فشار فروش ، کاهش شدید رخ می دهد و قیمت ها با حجم بیشتری کاهش می یابند.

انواع الگوی سر و شانه

الگوی سر و شانه وارونه چیست؟

سر و شانه معکوس شبیه همان ساختار الگوی استاندارد هستند ، اما این نشان دهنده ضعف یک روند صعودی است. سر و شانه معکوس را می توان در یک روند نزولی مشاهده کرد و نشان دهنده وارونه شدن است.

بیایید دو نمونه از الگوی سر و شانه، فراز و نشیب ها و نحوه تأیید تداوم را بگیریم.

الگوی سر و شانه برای یک وارونه نزولی

1- الگویی معکوس است که پس از روند صعودی برای تبدیل آن به روند نزولی به وجود می آید.

2- بازار در آغاز صعودی است.

3- الگو از سه قله تشکیل شده است ، تاج بالایی میانی (سر) بالاترین ، بالا (شانه سمت چپ) و سوم (شانه راست) تقریبا در سطح برابر است ، جایی که آنها پایین تر از تاج بالایی هستند ( سر).

4- هنگامی که خط گردن شکسته می شود و دره های بین سه قله را می کشد ، روند از وارونه به نزولی تبدیل می شود.

5- می توانید بعد از شکستن خط گردن و قرار گرفتن در موقعیت های کوتاه سود ببرید.

6- هدف این است که فاصله راس دوم (سر) و خط گردن را اندازه گیری کرده و از نقطه شکستن آن را فرافکنی کنید.

الگوی سر و شانه معکوس

الگوی سر و شانه چه زمانی شکست می خورد؟

معمولاً خراب می شود در صورتی که شانه دوم به خط گردن دست نمی زند ، بلکه جهت قیمت به سمت شانه دوم برعکس می شود.

نحوه تجارت الگوی سر و شانه

شما به احتمال زیاد با این الگو روبرو شده اید زیرا بسیار رایج است و به راحتی قابل تشخیص است. علاوه بر این ، این الگو در تمام بازه های زمانی نمایش داده می شود و می توان متناسب با آن اعمال کرد. علاوه بر این ، سطح ورود ، سطح توقف و اهداف سوددهی اجرای مدل را آسان می کند ، زیرا الگوی نمودار فارکس سطوح مهمی را فراهم می کند و به راحتی قابل مشاهده است.

با سر و شانه های معکوس ، شکل گیری الگوی فارکس همان است که در بالا ذکر شد ، اما در جهت مخالف است. برای معامله گران مهم است که پس از تعیین خط گردن منتظر تکمیل الگو باشند. همه الگوهای تکمیل شده باید کنترل شوند. با این حال ، تا زمانی که الگوی خط گردن را نشکند ، معامله گران نباید در نظر داشته باشند که معاملات را انجام دهند.

متداول ترین نقطه ورود ، شکسته شدن گردن است ، با یک توقف در بالا یا پایین شانه راست. در مورد هدف سود ، همان فاصله بین سر و خط گردن است. گرچه این سیستم کامل نیست ، اما رویکردی را برای معامله بازارها بر اساس حرکت منطقی قیمت فراهم می کند.

الگوی سر و شانه ادامه دهنده

نحوه محاسبه هدف شما:

هدف این الگو با اندازه گیری فاصله از سر تا خط گردن و سپس انداختن همان فاصله از گردن به سمت پایین برای موقعیت های کوتاه یا بالاتر برای موقعیت های طولانی محاسبه می شود.

اگر یک سفارش سود را در نظر می گیرید ، می توانید آن را در 100٪ مقدار pip از هدر به خط گردن یا 80٪ از آن تنظیم کنید ، اگر بازار قبل از سطح سود بچرخد.

نحوه تنظیم سطح توقف ضرر:

باید بدانیم که اگرچه الگوی رایج است ، اما شکستن الگو حتی در سرعت کم نیز امکان پذیر است ، بنابراین ضروری است که در هر جایی که قرار دادن یک نقطه توقف ضرر باشد ، یک نقطه توقف ضرر قرار دهیم.

اگر موقعیت های طولانی را باز کرده اید: در نواحی اولیه قبل از تکمیل الگو ، نقطه توقف ضرر زیر سطح سر است ، اما اگر منتظر باشید تا شکاف موقعیت های کوتاه باز شود ، نقطه توقف ضرر در زیر سطح شانه سمت راست قرار دارد الگو. شما همیشه می توانید میزان توقف ضرر خود را تا سطح سر یا 3-5 پیپ بالاتر از آن افزایش دهید.

اگر می توانید ریسک بیشتری کنید ، گاهی اوقات قیمت به ضرر متوقف می شود و سپس معکوس می شود تا کامل شود. اگر خودتان تاجر هستید ، می توانید به این سناریو پیوند دهید.