اندیکاتور استوکاستیک (Stochastic Oscillator) در اواخر دهه 50 برای اولین بار توسط جرج لین (George Lane) که مدیر مرکز آموزش سرمایه گذاری در واتسکا مطرح شده است. این اندیکاتور بر پایه این نظریه بنا شده است که قیمت بسته در زمانی که قیمت سهم رشد میکند، تمایل دارد به سمت بیشترین قیمت در بازه قیمتی روز و زمانی که قیمت سهم افت میکند، به سمت کمترین قیمت در بازه قیمتی روز نزدیک شود.

ویدیو آموزشی را مشاهده کنید :

فرمول محاسبه استوکاستیک

در اندیکاتور استوکاستیک از دو خط استفاده میشود که یکی را K% و دیگری را D% مینامند. خط D% اهمیت به مراتب بیشتری نسبت به خط K% دارد و اکثر سیگنالهای خرید و فروش را این خط صادر میکند. در رابطه بالا، حرف C نشان دهنده آخرین قیمت بسته (Latest Close) میباشد که البته باید توجه داشته باشید که قیمت بسته با قیمت پایانی تفاوت دارد. L14 کمترین قیمت پایین (Lowest Low) در 14 دوره گذشته و به همین ترتیب H14 نیز بیشترین قیمت بالا (Highest High) در 14 دوره گذشته میباشد. توجه داشته باشید که 14 دوره میتواند 14 روز، 14 هفته و یا 14 ماه باشد. هر چند که عدد 14 یکی از رایجترین اعداد برای این اسیلاتور میباشد اما امکان استفاده از اعداد دیگر مانند 5، 21 و … برای دوره زمانی این اندیکاتور وجود دارد.

این فرمول، محدودهای را که در آن قیمت بسته در ارتباط با حدود کلی قیمت میباشد، به صورت درصدی از 0 تا 100 مشخص میکند. اعداد بیشتر از 80 حاکی از این موضوع میباشند که قیمت بسته در نزدیکی حداکثر قیمت بازه قیمتی روز میباشد و اعداد کمتر از 20 نشان دهنده نزدیک بودن قیمت بسته به حداقل قیمت بازه قیمتی روز میباشد.

خط D% به صورت رایج میانگین متحرک 3 دوره خط K% میباشد که البته امکان در نظر گرفتن دورههای زمانی دیگر مانند 5، 7 و … نیز وجود دارد. با کمک این رابطه نوعی از اسیلاتور استوکاستیک به دست میآید که به استوکاستیک سریع (Fast Stochastics) معروف میباشد. با قرار دادن حالت دیگری از سه میانگین متحرک D%، حالت ملایمتری به دست میآید که به آن استوکاستیک آرام (Slow Stochastics) گفته میشود. بیشتر معامله گران از استوکاستیک آرام یا آهسته استفاده میکنند به این علت که از سایر حالات قابل اعتمادتر است. استوکاستیک صاف از سه میانگین متحرک استفاده میکند. استوکاستیک سریع از دو میانگین متحرک اول و استوکاستیک ارام یا آهسته از دو میانگین متحرک دوم استفاده میکند.

سیگنالهای خرید و فروش با استفاده از اسیلاتور استوکاستیک در فارکس

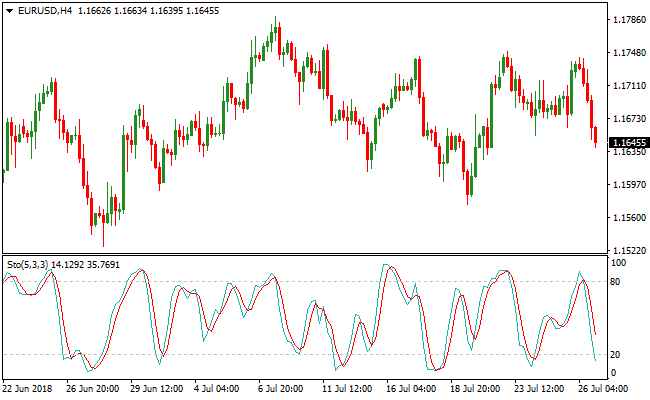

دو خط K% و D% بین اعداد 0 تا 100 در محدوده عمودی نوسان میکنند. خط K% خط سریعتر میباشد و خط D% با سرعت کمتری حرکت میکند. زمانی که خط K% خط D% را در محدوده بالای 80 درصد به سمت پایین قطع کند، سیگنال فروش میباشد و در صورتی که خط K% خط D% را در محدوده پایین 20 درصد به سمت بالا قطع کند، سیگنال خرید میباشد.

اسیلاتور استوکاستیک میتواند روی نمودارهای هفتگی و ماهیانه نیز برای کار در بازههای زمانی طولانیتر در بازار فارکس به کار رود. همچنین این اسیلاتور میتواند برای خرید و فروشهای کوتاه مدت نیز کارایی مناسبی داشته باشد.

ترکیب اندیکاتورهای استوکاستیک روزانه و هفتگی یکی دیگر از روشهای معاملاتی میباشد. با اندیکاتور استوکاستیک هفتگی میتوان جهت بازار را در هفته پیش رو مشخص کرد و با اندیکاتور Stochastic روزانه میتوان خرید و فروش روزانه را انجام داد.